川普总统9月底终于宣布了他在竞选中一直承诺的近40年以来最大规模的税制改革草案,在美国民间社会产生了广泛的热议。支持和反对者意见几乎每天都见诸报端,电视辩论也占据了各大新闻频道。在前一阶段试图推翻奥巴马医疗法案遭遇重大挫折之后,川普总统希望通过税改在同国会的斗争中获得一场胜利。因为川普作为一个非主流政治家,与控制国会参、众两院的共和党在税改的议题上分歧不大。

这份准备提交国会表决的草案计划达到的目标有几个:第一、简化已经相当繁琐税制结构;第二、降低中产阶级的税务负担;第三、降低企业税负,引导国际化大企业所控制的海外利润和工作机会回归美国。

川普税改对个人的影响

减少个人所得税税档:

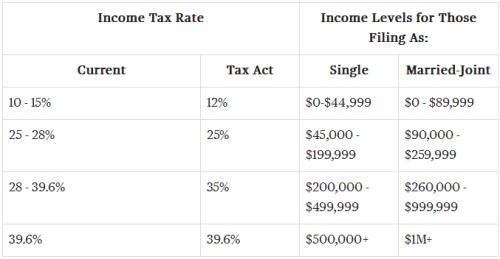

原来的七档税率分别为:10%、15%、25%、28%、33%、35%和39.6%,现在降为五档:0%、12%、25%、35%和39.6%。10%和15%两档整合为12%,25%和28%两档整合为25%,33%和35%整合为35%,39.6%保持不变。

具体调整如下表:

个人所得税的改革对于高收入者还是享受到了不少福利。最高档的边际税率虽然还维持在39.6%,但对于单身贵族来说,起征点从$418,400变成了$500,000,如果收入在这两个数字之间,边际税率仍保持在35%;对于夫妻联合报税,福利就更大了,39.6%边际税率的起征点从$470,700变成了$1 million!对于多出来的$529,300,少交的4.6%的税(39.6%-35%),省下来的这笔钱都够买一辆不错的车了。

对于低收入者其实变化不大,但也有减免。比如收入在$0和$9,325之间,个人所得税依旧是10%;而收入在$9,325和$37,500之间,个人所得税从15%下降到12%。

取消AMT(联邦最低税):

川普竞选总统的时候很多人骂他,要求他把税表拿出来。那么他现在当上总统了,就必须把税表拿出来了,税表反应他去年才缴了25%的税,而这个25%里面的23%就是AMT,所以他非常痛恨

免税和抵税的变化:

首先我们来了解一下美国个人所得税应税额的计算方式:taxable income(应税收入) = adjusted gross income(调整后毛收入)- deduction(扣除额) - personal exemption(个人免税额)

我们先来看deduction(扣除额)的变化,税改法案把标准扣除额翻倍,将个人标准扣除额定在12,000美元(目前是$6,350),家庭的标准扣除额定在24,000美元(目前是$12,700),但也取消了其他标准免税额和报税人的个人豁免(personal exemption)。这将使得更多低收入者不必交税,更多人会选择标准免税法,从而大大简化报税。

新购房屋贷款要想申请利息支出的联邦税扣除,贷款总额上限为50万美元,此前的上限为100万美元。允许地方房产税抵扣不超过1万美元,但取消了个人所得税的州及地方税抵扣。如果itemized deduction(逐项扣除额)超过standard deduction的话,则使用itemized deduction。Itemized deduction包括房屋贷款的利息、地税、州税和地区税。土豪们要当心了,因为房屋贷款利息可以抵税的上限由$100万降至$50万,新房采购如果贷款额度超过$50万,对不起,超出部分的贷款利息就没有办法抵扣收入了。

再说 personal exemption(个人免税额)的变化,目前是每人$4,050。但是新法案中personal exemption没有了。对于人口数大于5的家庭来说,如果该家庭使用standard deduction,实际上不是减税而是增税。与此同时,目前你的每个孩子可以帮助家庭减少$1,000的税收,将来这个额度将要被提到$1,600,算是个不折不扣但不太明显的减税政策。

遗产税也基本被废除——从2018年起,遗产的免税额度从560万美元提高到1100万美元,然后在6年期间逐步废除。这是此前民主党抨击特朗普借税改为富人“送礼”的方案之一。

维持401(k)退休储蓄计划和个人退休账户(IRA)的现有规则,即个人税前收入最多可有1.8万美元存入账户,此前特朗普极力反对任何修改。

税改方案将企业税从35%下调至20%,一次完成减税,为永久立法,这可能是减税法案中最大的亮点。对此共和党曾考虑分5年逐步下调企业税,并有只是短期减税优惠的担忧。

此外,对于非公司体制的小企业收入,则征收不超过25%的税率。美国独立工商业者联合会主席Juanita Duggan表示,法案对于小企业的减税力度不够,因此联合会不支持这一版税改方案。

税改方案也计划为企业带回海外收入提供便利,并阻止企业就业、总部、研发流向海外。因此对于跨国企业的海外收入,现金和现金类资产征收12%的税率,对于工厂、设备等流动性不强的投资,则征收5%的税率。此类纳税属于强制性,不可避免。不过企业有10年期限来完成纳税。据高盛估计,美国企业的海外留存收入达到3.1万亿美元。

此外,税改方案拟对美国企业的高收入海外分公司,增设10%的税项。而在美国运营的外企如果对海外支付,则须缴纳最高20%的税。